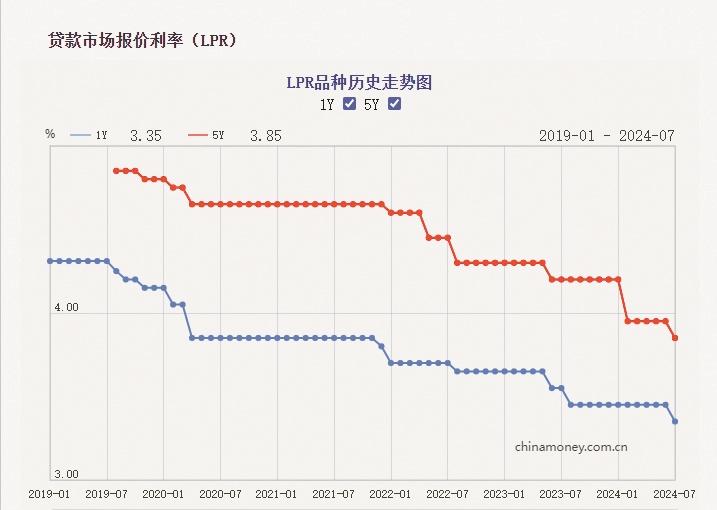

7月22日央行连发重磅信息——公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%;一年期和五年期贷款市场报价利率(LPR)均下调10个基点。

业内专家表示,受LPR下调影响,银行存款利率或将全面启动新一轮下调。

存款利率或迎新一轮下调

2019年8月LPR报价改革以来,MLF操作利率一直是LPR报价的定价基础。在MLF操作利率的政策利率色彩淡化后,LPR报价的定价基础与MLF操作利率脱钩,转向由7天期逆回购利率直接调控的DR007。

7月是这一转向信号发出后的首次LPR报价,市场高度关注。

7月,在MLF操作利率未变的同时,两个期限品种的LPR报价跟进7天期逆回购利率同步下调0.1个百分点(7月22日DR007跟进7天期逆回购利率下调),显示LPR报价“换锚”,也是“理顺(主要市场利率)由短及长的传导关系”的具体体现。

东方金诚首席宏观分析师王青认为,“展望未来,7月LPR报价下调,将带动三季度企业贷款利率和居民房贷利率进一步下行。这将有效降低实体经济融资成本,扩大国内需求。与此同时,根据存款利率市场化调整机制,银行存款利率要与1年期LPR报价和10年期国债收益率挂钩。这意味着银行存款利率将全面启动新一轮下调。”

随着存款利率吸引力下降以及产品可选择性降低,银行理财产品作为部分储户的替代性选项,再度成为存款搬家的主要去向。

机构统计显示,今年上半年,银行理财展现强劲复苏势头,规模一度超29万亿元。其中,4月,银行理财产品存续规模环比增超2万亿元。央行发布的4月金融统计显示,前4个月,我国人民币存款增加7.32万亿元,相较于一季度的11.24万亿元减少3.92万亿元。

固收类理财依旧“香”

市场认为,存款“搬家”迹象正进一步延续,居民存款正加速转化为理财产品,现金管理类、固收类银行理财产品正成为主要去向。普益标准统计显示,截至6月中旬,银行理财近30万亿元的市场中,固收类、现金管理类理财规模增长明显,混合类、权益类规模出现萎缩。

“7月17日,我行到期的恒惠新丰系列455只理财产品中,平均兑付年化收益率达3.5%;到期的40只恒惠安心系列产品平均兑付年化收益率4.26%。这两个系列都是纯固收类的理财产品。”某股份制银行客户经理对记者说,前段时间理财收益回升,客户关注度也高了起来。

“最近一个月,向客户推荐比较多的是我行一款6个月持有期的固定收益类理财。从2022年以来,这款理财产品的净值呈现上扬走势,收益比较稳定,客户都较认可。”某股份制银行理财经理告诉记者,6月底这款理财产品开放期时,她的好几个客户要么是将到期的存款转入,要么是从现金管理类产品中赎回资金转入。

“利率不断走低的大环境下,除了提前还贷,家庭资金的去向大多是长期存款、银行理财,可能还会配置小部分黄金。”市民林先生表示,今年的投资心态变了,以求稳为主,在存款利率走低的情况下,低风险、过往收益稳健的固收类理财产品会重点考虑。

记者 周雁